科创板第四家企业完成询价,杭可科技定价27.43元/股

- 华娱在线

- 2019-07-02 10:26

科创板第四家企业完成询价,杭可科技定价27.43元/股

一二级市场定价若持平甚至倒挂,要警惕上市后的股价波动。

作为科创板第四家启动发行的公司,杭州杭可科技股份有限公司(下称“杭可科技”)在6月28日完成初步询价,7月1日晚公布了最终发行价格27.43元/股。该定价对应扣非后静态市盈率为39.8倍,略高于行业市盈率和此前多家券商研究报告给出的建议价格区间,但低于部分可比的已上市公司。有市场人士对此指出,要重视当前科创板公司定价对标二级市场价格的情况;若一二级市场价格持平甚至出现倒挂,警惕上市初期后的股价波动与回落。

杭可科技公布的发行公告显示,此次询价共收到244家网下投资者管理的2096个配售对象的初步询价报价信息。在剔除10%的最高报价和无效报价后,总计有225家网下投资者管理的1879个配售对象提供了初步有效报价;报价区间为13.34元/股至29.31元/股,对应的拟申购数量总和为109.80亿股,申购倍数为352.36倍。

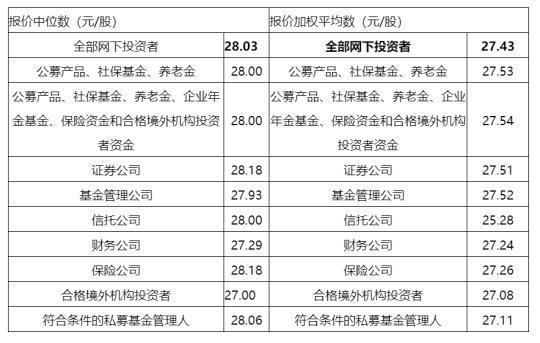

从网下投资者分类报价情况看,剔除最高报价部分后和无效报价后,全部网下投资者报价的中位数和加权平均数分别为28.03元/股和27.43元/股。基金管理公司、保险公司、证券公司报价的中位数和加权平均数分别为28元/股和27.53元/股。此次定价未高于上述“四数”的下限值。

其中,分类报价中,信托公司、财务公司、合格境外机构投资者、私募基金管理人报价相对偏低。而公募产品、社保基金、养老金、企业年金基金、保险资金和合格境外机构投资者资金等六类中长线资金报价,略高于全部投资者报价平均水平。

最终,杭可科技发行价格确定为27.43元/股,发行后总市值为109.99亿元。这也是目前明确发行价格的四家企业中,首家预计市值过百亿的企业。该定价对应的静态市盈率为38.43倍,按扣非后净利润计算的静态市盈率为39.8倍,对应的市盈率相对盈利增长比率(PEG)为1.32倍。

从可比公司的对比情况来看,对应静态市盈率高于行业市盈率31.30倍,低于可比上市公司星云股份的静态市盈率204.59倍,略高于可比公司先导智能的静态市盈率36.09倍,高于可比公司赢合科技的静态市盈率31.02倍。

从机构的询价建议来看,申万宏源建议的估值区间为28.00元/股-29.50元/股,方正证券建议的估值区间为21.73元/股-27.17元/股,东吴证券建议的估值区间为23.70元/股-26.20元/股。本次最终发行价格27.43元/股,略高于多家券商给出的估值预期。

而从机构人士提供的主承销商国信证券投价报告来看,按照市盈率(P/E)、现金流折现法(FCFF)两种估值法估值,确定的参考市值区间为94亿元至125亿元,对应发行价格区间为23.46元/股-31.12元/股。此次最终发行价格并未超出投价报告的价格区间。

招股书显示,杭可科技主营业务产品为各类可充电电池,特别是锂离子电池生产线后处理系统的设计、研发、生产与销售,目前在充放电机、内阻测试仪等后处理系统核心设备的研发、生产方面拥有核心技术和能力,并能提供锂离子电池生产线后处理系统整体解决方案。主要客户包括韩国三星、韩国LG、日本索尼(现为日本村田)、宁德新能源、比亚迪、国轩高科、比克动力、天津力神等锂离子电池制造商。公司2016年至2018年主营业务收入分别为4.09亿元、7.69亿元和11.05亿元,归母净利润分别为0.90亿元、1.81亿元和2.86亿元。

按照该定价,若本次发行成功,预计杭可科技的募集资金净额为 10.15亿元。在此前的招股书中,杭可科技本次募集资金将依次投资于锂离子电池智能生产线制造扩建项目、研发中心建设项目,项目合计投资金融约为5.47亿元。此次募集资金规模约两倍于募投项目投资规模。

本文链接: http://www.sinopecmobil.cn//a/jinrong/9090.html 来源:华娱在线 作者:WB11 责任编辑:五元源码铺

相关文章

快讯

-

10-28 12:10

玖亿酒友网【共享酒仓】,新零售

-

10-22 16:06

实德金融践行公益初心不变 再度

-

09-16 14:53

中国工艺美术展示的大平台 百姓

-

08-16 16:50

华星美育发布 | 促进艺培行业从教

-

08-14 15:44

瑞银信全国招商

-

07-20 11:37

养老金能不能长期足额发?刚刚,

-

07-20 11:35

专家齐聚上市公司研讨会聚焦科技

-

07-20 11:34

合肥中欧班列高质量发展 累计发

-

07-20 11:24

6600亿元!国有资本持续“输血”

-

07-20 10:49

31省份上半年收入榜:京沪人均可

-

07-20 09:33

甘肃推进工业企业绿色化 高耗能

-

07-20 08:57

国产伟哥利益战 康业元实名举报

-

07-20 08:21

31省份上半年人均消费榜:京沪超

-

07-20 06:44

新增债券发行进度大幅提升

-

07-20 06:35

上半年经济数据解读:新旧动能转